Ranking Kredytów Hipotecznych – Grudzień 2021

Porównanie ofert kredytów hipotecznych to czynność absolutnie obowiązkowa przy zakupie nieruchomości na kredyt. Rzetelny, transparentny oraz skonstruowany w przemyślany sposób ranking kredytów mieszkaniowych, to świetna okazja do wstępnego rozeznania tematu i znalezienia odpowiedzi na wiele kluczowych pytań. Jeżeli zastanawiasz się:

- Który kredyt hipoteczny jest najlepszy w Grudniu 2021 r.

- Jak skutecznie porównać oferty kredytu hipotecznego?

- Gdzie pozyskać najtańszy kredyt hipoteczny z 10% wkładem, a gdzie z 20%?

- W którym Banku pozyskać najtańszy kredyt hipoteczny ze stałym oprocentowaniem?

- Gdzie najszybciej po kredyt hipoteczny?

Nasze porównanie najkorzystniejszych kredytów hipotecznych to Twoja odpowiedź. Przedstawiamy ranking kredytów hipotecznych grudzień 2021.

Raport Hipoteczny - nawigacja.

Część z Was jest tutaj po konkretną sprecyzowaną wiedzę. Jeżeli nie interesuje Cię zapoznanie się z częściami opisowymi dotyczącymi sytuacji na rynku i chcesz trafić bezpośrednio na interesujące Cię zagadnienie - kliknij w wybrany wątek, a zostaniesz przeniesiony we właściwe miejsce.

I. Sytuacja na rynku kredytu hipotecznego - Grudzień 2021

1. Stopy procentowe, WIBOR

2. Inflacja

II. Ranking Kredytów Hipotecznych - kryteria rankingowe

III. Porównanie kredytów mieszkaniowych 2021 Grudzień

1. Najtańsze oferty kredytów hipotecznych ze zmiennym oprocentowanie

a) wkład własny 20%

b) wkład własny 10%

2. Najlepsze oferty kredytów hipotecznych ze stałym oprocentowaniem

a) wkład własny 20%

b) wkład własny 10%

IV. Kredyt hipoteczny, a zdolność kredytowa - czyli gdzie i ile maksymalnie dostanę kredytu?

V. Czasy procesowania wniosków - czyli gdzie najszybciej uzyskać kredyt hipoteczny?

Porównanie kredytów hipotecznych - ogólna sytuacja na rynku w Grudniu 2021 r.

Aktualna sytuacja na rynku kredytu hipotecznego (oraz nieruchomości) układa się pod dyktando kilku bardzo istotnych i nadrzędnych czynników wpływających na cenę i dostępność hipotek, a także na cenę i dostępność nieruchomości. Mowa oczywiście o stopach procentowych oraz inflacji. Są to dwa nierozerwalne, oddziałujące na siebie nawzajem zagadnienia. których nie sposób pominąć w kontekście rozważań na temat sytuacji ekonomicznej, gospodarczej i oczywiście finansowej.

Kredyt hipoteczny, a stopy procentowe - sytuacja na Grudzień 2021 r.

Stopy procentowe to jeden z kluczowych czynników determinujących szeroko rozumiany koszt pieniądza. Dla kredytobiorców kluczową jest tzw. stopa referencyjna, która stanowi istotny punkt odniesienia dla ustalanego przez Banki poziomu wskaźnika WIBOR, a co za tym idzie oprocentowania kredytów. Ostatnimi czasy, w wyniku rozpędzającej się i wydającej nie do okiełznania inflacji, RPP (Rada Polityki Pieniężnej) zdecydowała się na pierwsze od 2013 r. podniesienie stóp procentowych.

W wyniku dwóch z rzędu podwyżek, stopa referencyjna znalazła się na poziomie 1,25%. Mogłoby się wydawać, że to nic wielkiego - przecież to wciąż o 0,25% mniej niż przed 'covidowymi' obniżkami. Rzeczywistość jest jednak trochę bardziej jaskrawa. Wielu specjalistów i ekonomistów zarzuca RPP zdecydowanie zbyt późną reakcję, dodając przy tym, że wypadkową tego będą średnioterminowe trudności w zapanowaniu nad inflacyjnym rajdem i konieczność dalszego ponoszenia stóp procentowych. Wszystko wskazuje na to, że podobnego zdania są Banki. Pomimo, że wspomniana stopa referencyjna jest o 0,25% poniżej wartości z przed pandemii, sam wskaźnik WIBOR6M, który przed pandemią oscylował w okolicach 1,7%, na dzień 03.12.2021 r. jest bliski przebicia poziomu 2,5%. Taki 'rozjazd' stopy referencyjnej i stopy WIBOR, oznacza że Banki prognozują dalszy wzrost stóp - w tym referencyjnej.

WNIOSEK

Co oznacza to dla obecnych oraz przyszłych kredytobiorców? W przypadku kredytów hipotecznych ze zmienną stopą procentową oznacza to przede wszystkim wyższe koszty odsetkowe, które przełożą się również na wysokość comiesięcznej raty. Należy zatem zauważyć, że sytuacja odbije również negatywne piętno na zdolności kredytowej przyszłych kredytobiorców. Choć dotychczasowe podwyżki odbiją się na portfelach kredytobiorców, to jak na razie ciężko mówić o spektakularnym wpływie, który w sposób znaczący uderzy w dostępność kredytu, a co za tym idzie wielkość popyt na nieruchomości. Niemniej jednak warto zachować czujność.

Jak wysoka inflacja wpływa na rynek nieruchomości?

W listopadzie 2021 r. tzw. szybki szacunek wskaźnika cen towarów i usług konsumpcyjnych wyniósł 7,7%, co oznacza wzrost o 1% miesiąc do miesiąca. Choć jeszcze w pierwszej połowie roku Prezes NBP, Pan Adam Glapiński zaklinał, jakoby ówczesny zbliżający się do poziomu 5% wskaźnik inflacji był zjawiskiem przejściowym, dziś okazuje się, że właśnie przebiliśmy niespotykany w 21 wieku poziom. Na taki rozwój sytuacji składa się oczywiście ogrom czynników. W kontekście rynku nieruchomości należy zauważyć, że znacznym podwyżką cen uległa większość materiałów budowlanych, która ma oczywisty, silny wpływ na cenę końcową produktu - czyli nieruchomości.

WNIOSEK

Z jednej strony mamy zatem wymierzony w zapanowanie nad inflacją - wzrost stóp procentowych, który powinien wyhamowywać panujący na rynku nieruchomości zapał, z drugiej strony wysoka i trudna do opanowania inflacja, która wpływa na koszt wyprodukowania każdego nowopowstającego m2 nieruchomości, a także mobilizuje oszczędzających do ucieczki od tracącego swoją siłę nabywczą pieniądza. Które ze zjawisk silniej wpłynie na rynkową sytuację? Trudno jednoznacznie odpowiedzieć na to pytanie. Warto jednak pamiętać, że rynek nieruchomości reaguje z większym opóźnieniem niż np. rynek akcji. Należy zatem śledzić sytuację i dopasowywać swoje decyzje do jej rozwoju. Dalszy wzrost inflacji generuje duże ryzyko dalszego podnoszenia stóp procentowych. Jeżeli nie dysponujesz wystarczającym buforem bezpieczeństwa w kontekście zdolności kredytowej, to zaciągnięcie kredytu hipotecznego ze zmiennym oprocentowaniem, będzie dość ryzykownym posunięciem.

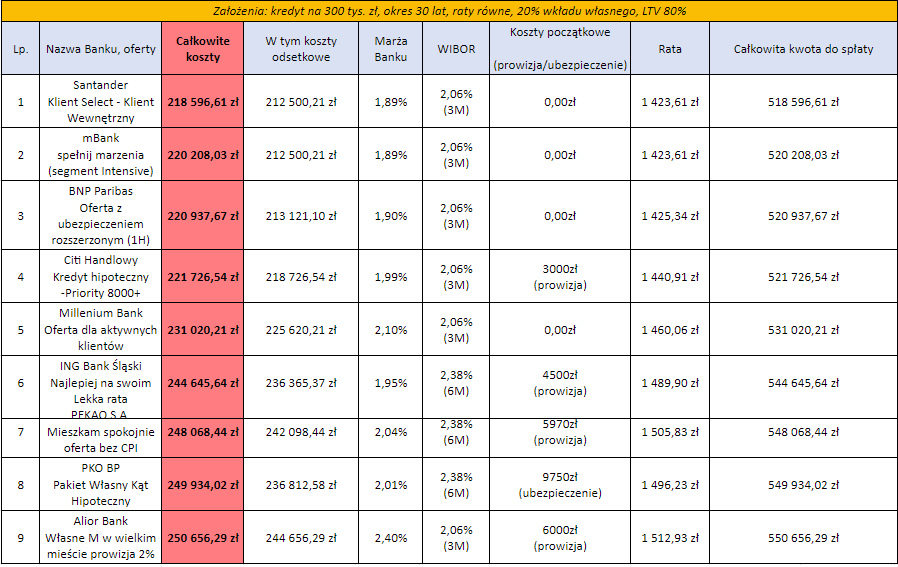

Ranking Kredytów Hipotecznych Grudzień 2021 r. - kryteria.

Przygotowując niniejszy ranking hipotek, wzięliśmy pod lupę kilkadziesiąt ofert kredytów hipotecznych z 9 różnych banków. Naszym celem jest wytypować najbardziej opłacalne możliwości, dlatego nie przytaczamy tutaj tzw. ofert standardowych, które w praktyce potrafią generować od kilku do nawet kilkuset tysięcy kosztów kredytowych więcej. Są one stosowane ekstremalnie rzadko, niemniej jednak warto pamiętać, że ryzyko natknięcia się na tak niekorzystne rozwiązanie występuje.

Dla prawidłowej interpretacji rankingów, ważnym jest przyswojenie kilku istotnych faktów. Dla lepszego porównania poszczególnych ofert hipotek, zarówno w przypadku rankingu kredytów hipotecznych ze stałym oprocentowaniem jak i tych ze zmiennym, analizujemy produkt o takich samych parametrach. Takie same parametry kredytowe analizowane są również w kontekście rankingu kredytów hipotecznych z 10% wkładem własnym oraz z 20% wkładem. W kontekście wkładu własnego należy jednak pamiętać, że o ile analizowana wartość kredytu jest identyczna, o tyle w przypadku ofert z 20% wkładem własnym pod uwagę brana jest droższa nieruchomość. Dodatkowo należy zwrócić uwagę na kluczowy w kontekście porównania ofert kredytów mieszkaniowych fakt. Na koszty zobowiązania składają się między innymi marża i wibor (oprocentowanie), prowizje, ale również koszty ewentualnych produktów dodatkowych. Dlatego przy ocenie najlepszych możliwości, kluczowym, branym przez nas pod uwagę parametrem kredytowym jest:

CAŁKOWITA KWOTA SPŁATY

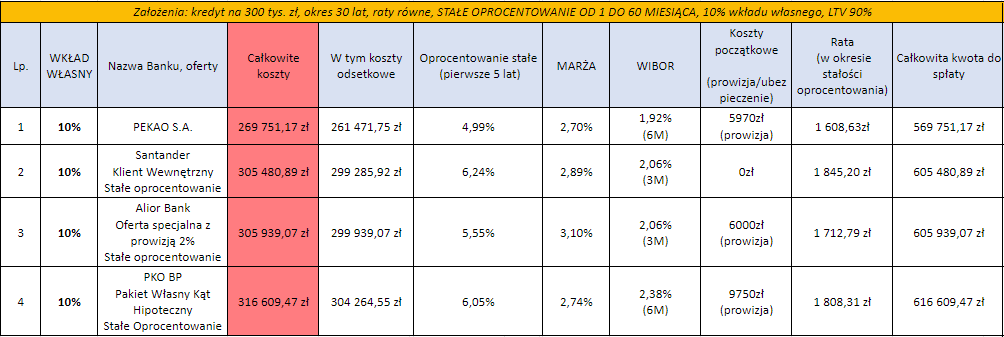

Hipoteka z 10% wkładem - analizowane parametry.

- Cena Nieruchomości - 333 333 PLN

- Wartość Kredytu - 300 000 PLN

- Wkład Własny - 33 333 PLN

- Okres Kredytowania - 30 lat

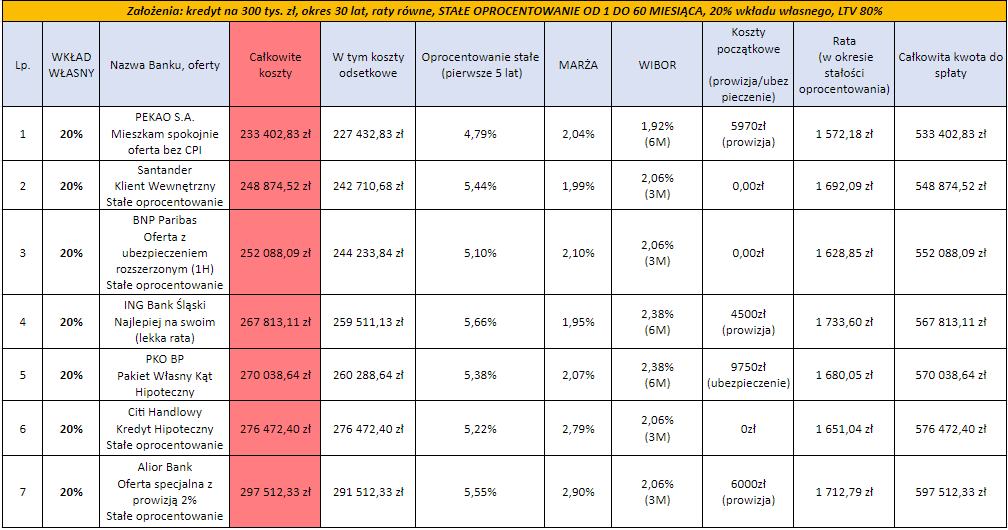

Hipoteka z 20% wkładem - analizowane parametry.

- Wartość Nieruchomości - 375 000 PLN

- Wartość Kredytu - 300 000 PLN

- Wkład Własny - 75 000 PLN

- Okres Kredytowania - 30 lat

Dodatkowo obok marży, prowizji czy innych kosztów, należy zwrócić również szczególną uwagę na rodzaj stosowanej przez poszczególne Banki stawki WIBOR. Aktualna sytuacja sprawia, że blisko 0,3% rozstrzał pomiędzy stawką WIBOR3M oraz WIBOR6M, potrafi silnie rzutować na ostateczne koszty kredytu.

Porównanie kredytów mieszkaniowych 2021 Grudzień.

Najtańsze oferty kredytów hipotecznych z 10% wkładem, oprocentowanie zmienne.

Najlepsze oferty kredytów hipotecznych z 20% wkładem własnym, oprocentowanie zmienne.

Najtańsze oferty kredytu hipotecznego ze stałym oprocentowaniem, 10% wkład własny.

Najtańsze oferty kredytów hipotecznych ze stałym oprocentowaniem - 20% wkładu własnego

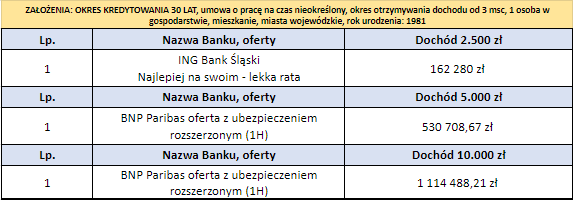

Kredyt hipoteczny, a zdolność kredytowa - czyli gdzie i ile maksymalnie dostanę kredytu?

W części opisowej poświęconej zagadnieniu aktualnej sytuacji na rynku kredytu hipotecznego, sugerowaliśmy, iż wzrost stóp procentowych odbije się na zdolności kredytowej przyszłych kredytobiorców. Porównując sytuację dzisiejszego kredytobiorcy z tą, która funkcjonowała w lipca (nasz ostatni ranking, stopy procentowe na historycznych minimach), okazuje się że klienta zarabiającego 2.500 zł netto miesięcznie, stać na kilkadziesiąt tysięcy kredytu mieszkaniowego mniej. Z poniższego zestawienie dowiecie się jaką aktualnie maksymalną kwotę kredytu hipotecznego uzyskanie przy wybranych założeniach oraz który Bank policzy Waszą zdolność najkorzystniej.

ZDOLNOŚĆ KREDYTOWA - ZAŁOŻENIA

- Okres Kredytowania - 30 lat

- Oprocentowanie - zmienne

- Źródło Dochodu - umowa o pracę (czas nieokreślony)

- Ilość osób w gospodarstwie - 1

- Wiek - około 30 lat

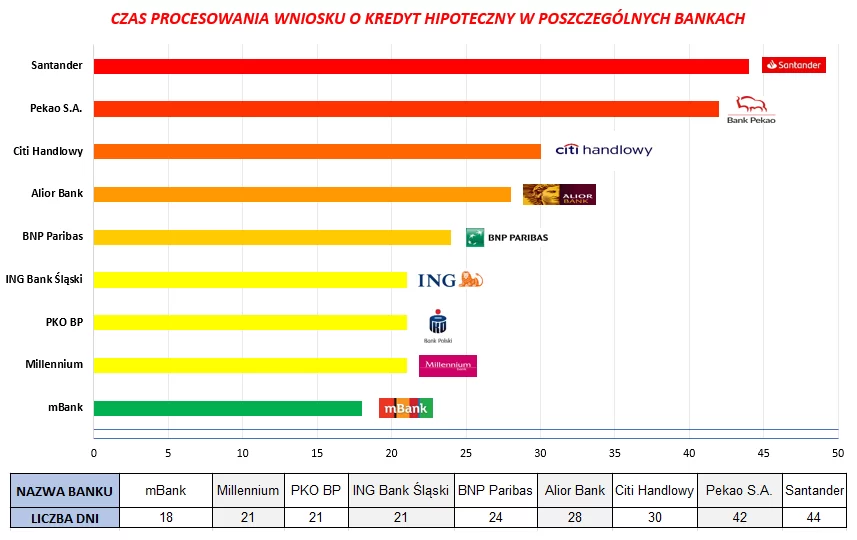

Gdzie najszybciej po kredyt hipoteczny? Czyli czasy procesowania wniosków.

Gdzie najszybciej po kredyt hipoteczny w Grudniu 2021 r.?

Czas procesowania wniosku, czyli okres od złożenia kompletnej dokumentacji kredytowej do wydania decyzji - przynajmniej w teorii (ustawa o kredycie hipotecznym), powinien wynieść do 21 dni. Praktyka jednak pokazuje, że w niektórych Bankach, a już w szczególności tych, których oferta hipotek wyróżnia się na tle konkurencji (a tym samym kierowanych jest tam dużo wniosków), czas procesowania wniosku potrafi ulec znacznemu wydłużeniu. Wiedza o tym ile trwa pozyskanie kredytu hipotecznego w danym Banku, jest to tyle istotna, że daje nam możliwość odpowiedniego negocjowania czasu na finalizację transakcji zakupu nieruchomości. Jeżeli w ramach podpisanej umowy przedwstępnej lub rezerwacyjnej zgodzimy się na zbyt krótki okres na zamknięcie transakcji, może okazać się, że będziemy 'skazani' na mało korzystne, z reguły pomijane propozycje kredytu mieszkaniowego (chyba, że będziemy np. w stanie stracić zadatek i zrezygnować z danej nieruchomości). Poniżej znajdziesz informacje dotyczące tego, jakie są aktualne, szacunkowe czasy procesowania wniosków o kredyt hipoteczny w poszczególnych Bankach.

KOMENTARZ

Przede wszystkim należy wyraźnie zaznaczyć, że wskazane powyżej czasy są czasami szacunkowymi. Inaczej wygląda tryb procesowania wniosku o zakup gotowego mieszkania z rynku wtórnego, a inaczej hipoteka na budowę domu. Dodatkowo w niektórych Bankach obowiązuje tzw. proces centralny, który co do zasady jest lepiej mierzalny. W innych natomiast mamy do czynienia z procesami oddziałowymi, w których istotną rolę odgrywa czynnik ludzki. Pozytywnym wnioskiem jest natomiast znaczna poprawa sytuacji w kontekście czasu procesowania wniosku o kredyt hipoteczny względem sytuacji sprzed kilku miesięcy. W szczególności cieszy znaczna poprawa sytuacji w Bankach, które posiadają jednocześnie atrakcyjną dla klientów ofertę, jak choćby w ING BŚ oraz BNP PARIBAS. Świetną ofertą oraz sprawnym procesem może pochwalić się również mBank. Pamiętajcie, aby zwrócić uwagę na czynnik czasu przed podpisaniem umowy przedwstępnej / rezerwacyjnej.

Grudniowy Ranking Kredytów Hipotecznych 2021 - podsumowanie

Aktualna sytuacja na rynku kredytu hipotecznego oraz nieruchomości jest dość dynamiczna. Ostatnie podwyżki stóp procentowych podyktowane próbami zwalczenia rozpędzającej się inflacji oraz niepewność co do dalszych decyzji Rady Polityki Pieniężnej mają silny wpływ na bieżącą sytuację rynkową. Trzeba tutaj wspomnieć o dużym 'rozstrzale' pomiędzy ustalaną przez RPP stopą referencyjną, a stopą WIBOR3M oraz WIBOR6M, który to rozstrzał ma niebagatelny wpływ na opłacalność poszczególnych ofert kredytowych. W reakcji na podwyżki stóp procentowych wiele Banków postanowiło obniżyć marżę oferowanych hipotek, co oczywiście nie oznacza faktycznie tańszego kredytu hipotecznego, a wręcz przeciwnie. Przy obecnych warunkach cenowych klienci decydujący się na zaciągnięcie kredytu hipotecznego, muszą liczyć się z kilkudziesięciotysięcznymi wzrostami ogólnych kosztów. Taki wzrost kosztów ma oczywiście również przełożenie na wzrost rat kredytowych, a tym samym na obniżenie zdolności kredytowej poszczególnych klientów. Biorąc pod uwagę bieżącą, ogólną sytuację rynkową, jako niezależny doradca kredytowy z Poznania odradzam zaciąganie kredytu hipotecznego tym klientom, którzy nie mają bezpiecznego buforu w zdolności kredytowej. Innymi słowy, jeżeli nie stać Cię na spłacanie wyższej o około 500 zł raty niż ta wyliczona aktualnie, wstrzymaj się z decyzją o kredycie do momentu większej stabilizacji.

FINANSE MAJĄ ZNACZENIE

Sprawdź najnowszy ranking:

Ranking Kredytów Hipotecznych – Maj 2022

10 maja 2022